如何看待国内金融对「创新」支持不足?

不确定性决定了风险的大小

如果是真正的创新,且有能力的人在做,不用走银行贷款这条路,也会想各种办法,被他人关注做起来的。但如果是虚假的创新,那何必去折腾自己折腾这个社会。

科技创业本身就是个不确定性非常高的事,如果做科技贷款也就是非常高风险的事,银行肯定不愿意担这么大的风险,在中国这么庞大的经济体和人口,以稳为主这是基调。科技创新一般走风险投资,但这可能得需要人脉、机遇。特别在很多中小城市这种创新更难做。所以如果认为是真正的创新,那就去一线城市闯荡历练一下,多找找机会。

大多数做房地产的,确实不是什么创新的事,但始终还是相对稳定的资产,至少不会血本无归。大环境不太好,且未来的不确定因素更多的情况下,对于优质的不动产资产还是相对稳定。做这个生意,银行基本稳赚不陪,房贷也基本是信贷违约率的天花板,没钱了,把房拍卖了,也得收回不少本金。

我们脚下的经济基础正在发生变化,世界充满了不确定性。在这本关于未来危机和机遇的书中,作者研究了以往经济衰退的历史经验,并结合自身成长与工作经历揭示了人口老龄化、技术进步、收入不平等、债务增长和气候变化这五种构造力量,如何相互作用从而影响和塑造我们生活的方方面面一经济发展、通货膨胀、就业市场、住房市场、投资环境、政府和央行的政策、企业责任等。同时作者也为应对充满不确定性的未来提供了具体建议。

金融行业创新:稳定大于创新

看到一些回答,不少在抨击国内金融行业的,说拿高薪没什么实质贡献等等,确实有点偏激。

如果说金融要支持创新,那可以先看看国内金融本身的创新如何?

国内金融在移动支付绝对是世界领先的,这也归功于支付宝、微信支付的这些创新技术的发展和推动。同样基于支付数据的积累,也在金融风险识别和信贷产品上做出来很多创新点,比如花呗、借呗,但做信贷不能玩的过火,所以蚂蚁上市也被叫停整改,所以在大国面前金融的对稳定性是远远高于创新性的要求。

巴菲特有一句话,潮水退去才知谁在裸泳,金融行业是比谁活得久,不是比谁跑得快。互联网金融广阔的前景引人遐想,如何更好地实现长远的发展是整个行业需要思索的问题。易通贷CEO康文在主题演讲《互联网金融:快思慢做》中指出,互联网金融行业是一个需要良心的行业,政策监管趋于完善的同时,行业自律也不可或缺,做金融的要对金融有敬畏之心。

关于技术和产品,及创新的一些思考

风控的创新:“大山雀”

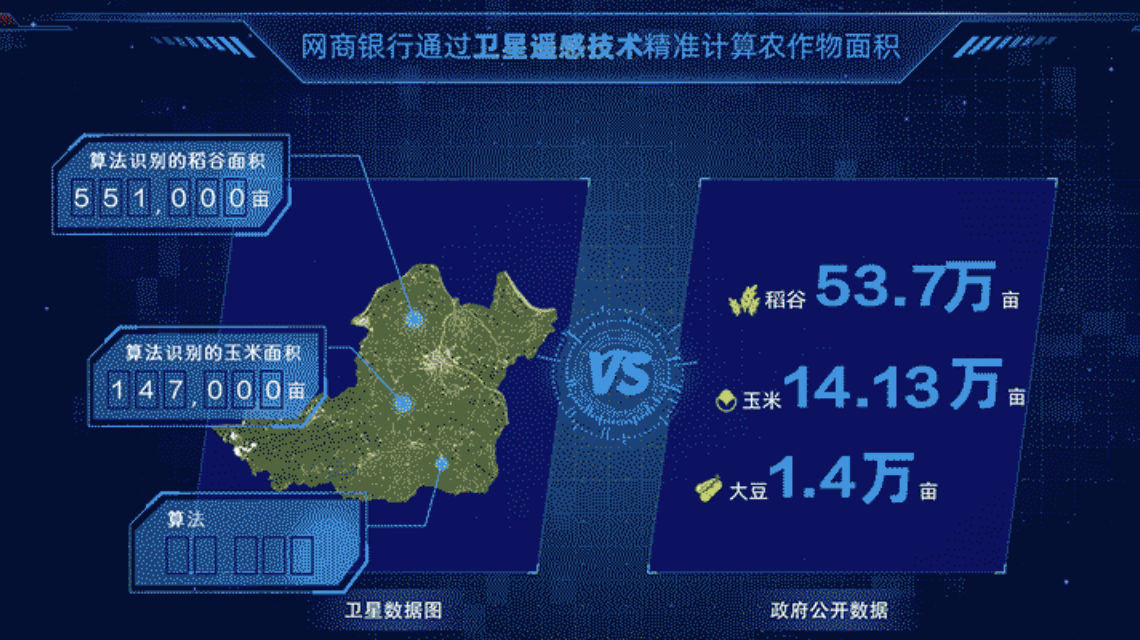

大模型的出现确实是AI领域非常具有代表性的创新,就类似VGG、ResNet基于图像识别。而在风控领域近期个人觉得比较有意思的综合技术创新《“大山雀”卫星遥感风控系统》可以算一个。虽然其没有太多新的技术出现,但整合了遥感图像处理、空间位置数据、信贷风险模型等技术,确实思路打开,也能解决在农业信贷、乡村振兴中发挥不少作用。

网商银行首创的“大山雀”卫星遥感风控系统通过深度学习等AI技术,解析卫星图像,识别作物的种植面积、种类和长势时,结合气候、地理位置、行业景气度等因素,利用风控模型预估产量和产值,了解农户不同时期的种植规模和所需资金,再实时更新卫星影像和识别结果,给予农户精准的授信和合理的还款周期。

当前,“大山雀”已覆盖水稻、小麦、玉米、大豆、油菜、花生、油茶、柑橘、猕猴桃、梨、苹果、葡萄、马铃薯、覆膜蔬菜和大棚蔬菜等15种农产品,准确率达到93%以上,并已经帮助全国31个省市自治区的超150万种植户获得数字贷款。

还记得小时候有不少农户想贷款真没有门路的场景,到处找人找抵押银行也不一定放款,当然就算当时有这套技术,可能也不一定能贷出来前,当时的银行可能真没钱,信贷也卡的非常严,更相信人和人的信用担保。而随着大数据技术发展、金融信贷的发展,使得贷款更容易。所以技术也要在合适的时间匹配合适的场景,才能发挥更大的价值。

技术创新和成功的产品关系?

当下领先及创新的技术,是不一定能真正创造出商业成功的产品。虽然看似大山雀很厉害的样子,但其是否能有很大的信贷规模和盈利,其实很难。但这个在行业的影响力和对公司的正面形象价值可能更大,从这些角度看其应该算是一个成功的技术产品。前沿的技术,想真正盈利,做到很高的收益,这两个不是必然的正向关系。但是有绝对领先的技术,本身就是一个好的产品,虽然不一定能商业成功。所以对于从事技术研究的同学,建议永远可以保持一个对于技术极致追求的心。

但是如果想获取更多的利润和商业上的成功,真正干成一件大事,那就得从全局综合考虑,技术只是成功中比较小的一个因素。

风险识别及控制知识

欢迎对风险识别感兴趣的伙伴交流。

辰心风控:风控策略模型设计深思辰心风控:风控之道:从入门到进阶—原创风控知识大纲业务安全风控

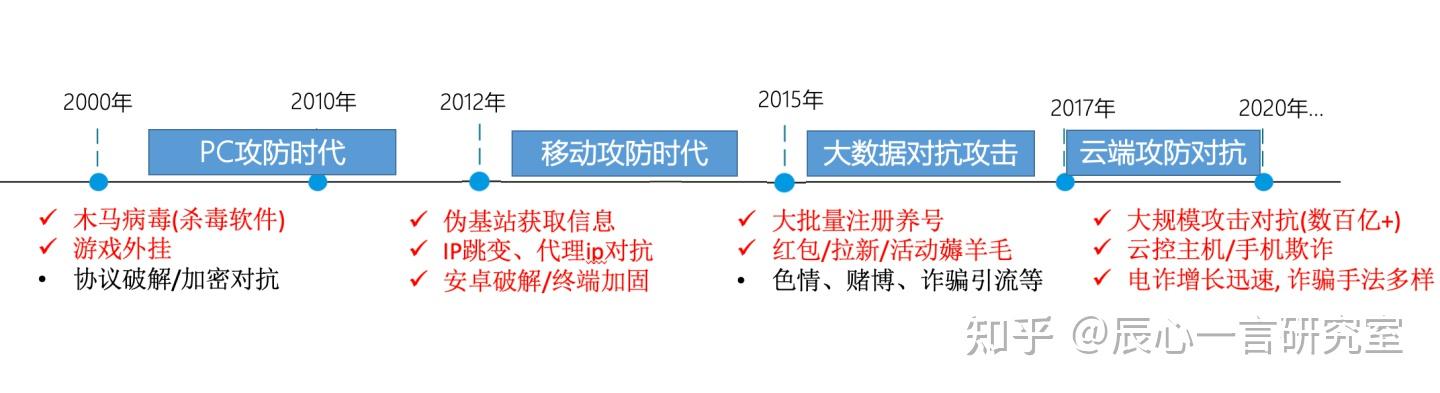

风控是一门非常宽泛的学问,金融风控的研究已经数十年。来看看业务控发展历史,从互联网风控从PC时代、移动互联网时代、大数据云端时代、再到大模型智能时代也已经历经20年以上。很多业务风险随着时代技术、产品形态的发展,也发生了比较大的变化。

信贷风控体系

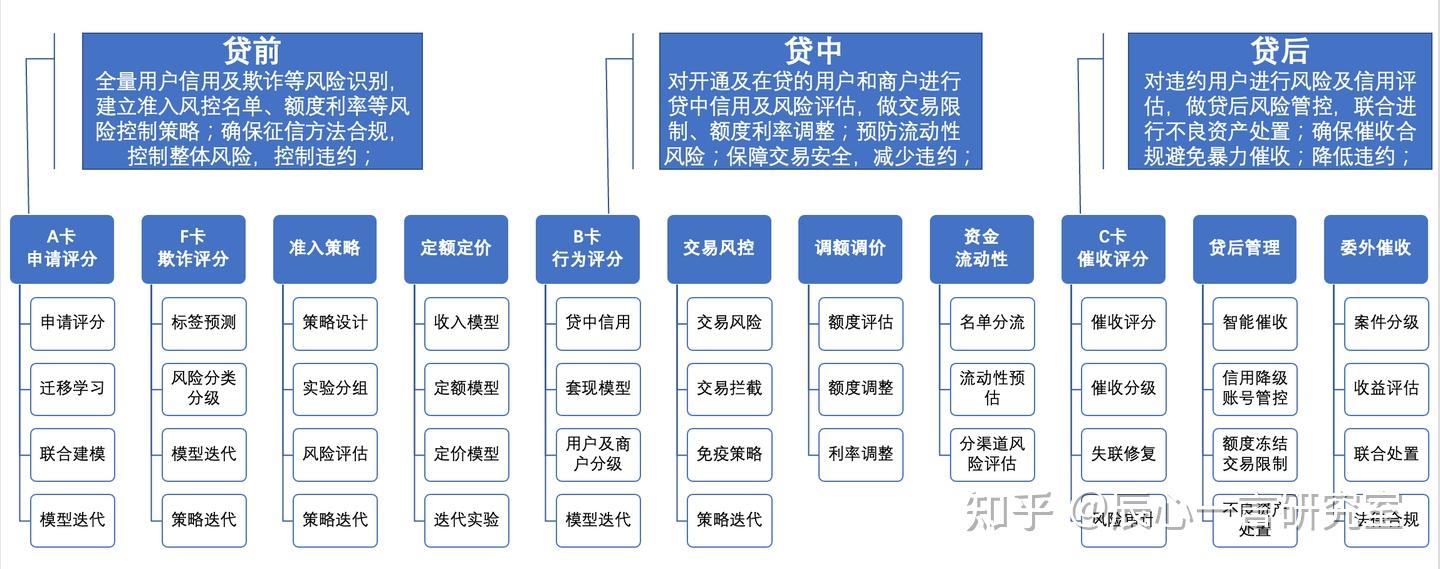

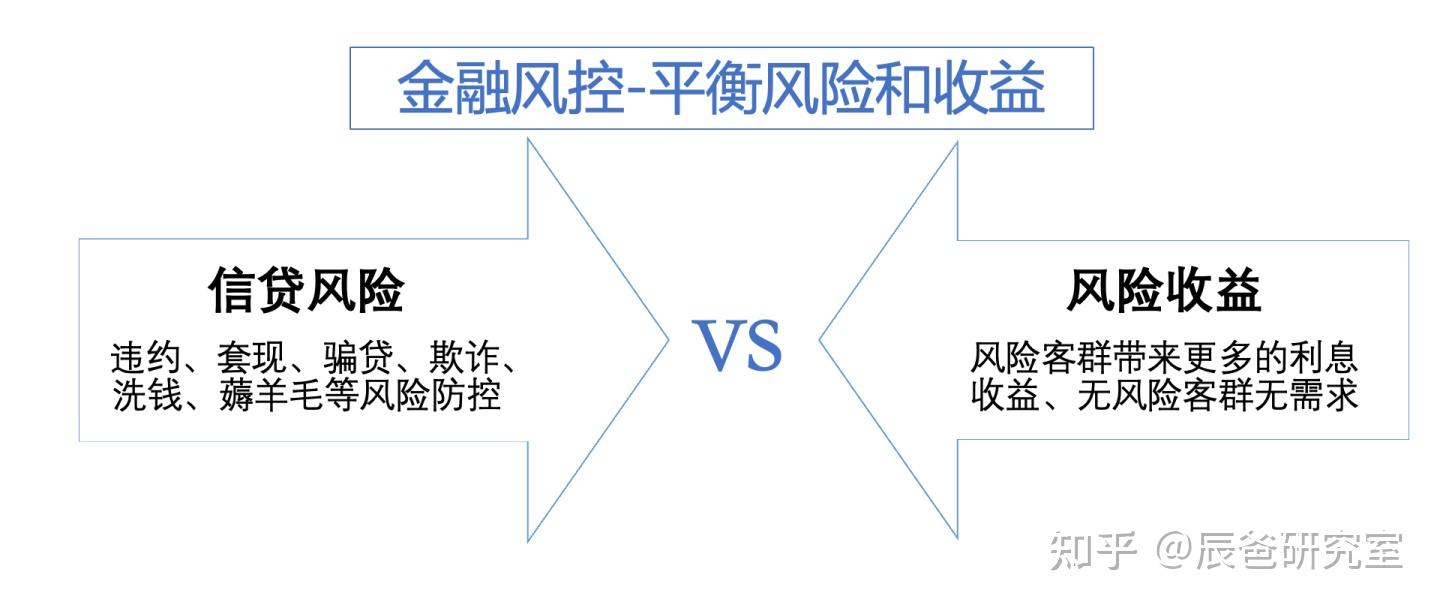

常见见的金融(信贷)风控流程如下:贷前、贷中、贷后;金融风控相对各个环节管理更加细致,核心在保证合规前提下,控制违约率增加收益。

当然在一些特殊的金融信贷场景,还需要更多考虑到平衡社会价值、政策及收益、管理层的期望。所以目前金融风控除了做好基础的技术建设,还需要不断去适应时代环境的变化。

最理想的金融风控策略模型,就是想在哪个时间段做到多少违约率,就能做到多少违约率。

智能风控体系

风控的技术体系框架,核心的框架包括:数据特征、识别模型、策略应用;这部分对于目前的风控体系总结的算比较细致。

但是数据、特征和模型都是需要根据业务当前的客群对象、规模、投入成本、风险要求来做差异化建设的。

风控的目标:平衡风险及收益,使平台的收益更大化。需要在合规合法的前提下达成该目标,就需要更快更准更全的识别客群的风险及收益,给定出不同的风险管控处置方法。

而智能风控的目标,就是从技术层达成该目标,采用”智能化”的决策分析体系。其需要结合业务场景及前沿稳定的技术框架来实现;一个优秀的智能风控体系不是说一定要容纳更多的前沿机器学习算法,比如GNN、Transfomer等技术;而是更重要实现一套高效稳定的决策系统,其中包括数据仓库、大数据分析平台、实时决策引擎、机器学习建模分析平台、可视化运营工具、策略模型全流程智能管理平台等等;模型和数据征只是其中的一部分。很多团队用了几个分类模型、深度模型,然后就说做了智能风控,甚至采用的那些模型过段时间就废弃了,这种距离真正的可用可落地的智能风控体系还差距很大。

辰心风控:风控之道:互联网金融风控怎么做?

新公网安备 65010402001845号

新公网安备 65010402001845号