8月我国外汇储备上升318亿美元,黄金储备连续四个月不变,人民币对美元汇率8月强势反弹,如何解读?

黄金这几年涨太多了,央行暂时不增持很正常

但拉长时间来看还是会继续买黄金,毕竟价值比较稳定,肯定比大量买美债靠谱

截至2024年8月末,我国央行黄金储备报7280万盎司,与上个月持平

在今年5月,央行结束了此前对黄金储备的十八连增

之后黄金储备规模始终维持在7280万盎司水平。

中国8月末外汇储备32882.2亿美元

连续第四个月暂停增持黄金

黄金长期价值没什么问题,全球债务依旧需要超发货币来对冲,所以黄金抗通胀属性依旧,长期价值依旧

但涨多了也会休息一段时间,调整的时候央行肯定会继续买入

人民币8月升值挺多,主要是因为美元马上要降息了

之前人民币贬值就是因为美元加息,息差增加,不少做套息交易的资金也暂时不再结汇去投资美元资产赚钱

现在美元要进入降息周期,息差减少,套息交易也会减少,部分资金回流人民币资产,人民币升值

这个节奏没什么问题

截至2024年8月末,我国外汇储备规模为32882亿美元,较7月末上升318亿美元,升幅为0.98%

主要是受主要经济体宏观数据和货币政策预期等因素影响,美元指数下跌,全球金融资产价格总体上涨

美元指数下跌,全球金融资产价格总体上涨,汇率折算和资产价格变化等因素的正估值效应

所以当月外汇储备规模上升

世界黄金协会发布报告称,8月份全球黄金ETF连续第四个月实现流入

亚洲地区方面,中国市场黄金ETF出现净流出,结束了其连续8个月的净流入态势

总体来看,全球黄金市场交易仍然活跃。

球黄金市场日均交易额达到2410亿美元,较上月略环比下降3.2%

据世界黄金协会统计,今年二季度,全球央行购金183吨,同比增长5.6%,增速较上季提高了0.8个百分点

全球央行未来都会长期不断的买入黄金,就是节奏问题,贵的时候慢慢买,便宜的时候多买一点

大家其实现在都认为黄金比各国货币可靠

最近几年全球央行一直都是增持黄金的主力军

比如说印度央行黄金储备在6月份增加了9吨以上,为2022年7月以来的最高水平

印度央行还将100吨黄金从英国移回其国内金库

捷克央行计划将其黄金持有量从目前的约40吨大幅提升至100吨

说明目前看好黄金的央行依旧很多

从历史上来看

在2002年、2009年、2019年以及2022年,在中国央行停止增持黄金之后,金价都有不同程度的趋势性上涨行情

因此可以在一定程度上把中国央行的增持黄金看作是抄底

央行停止买入是觉得再买就贵了,但后面价格还会再高一点,总体来看对价格把控是很强的

等黄金价格回归以后,还会继续买入

2002年以来,金饰与工业需求占比明显下滑,取而代之的是更具弹性的私人投资需求,其中黄金ETF持仓代表的投资需求一度与金价走势高度相关

近2年,随着央行购金的显著提升,央行与私人部门这两类“高波动”的需求,共同成为黄金的边际定价因素

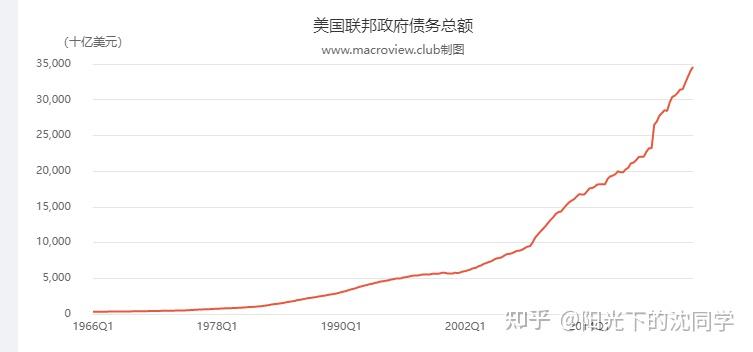

目前美国债务扩张的速度越来越超预期,前不久又突破了美债上限

但凡不傻都明白绿纸未来价值肯定不如黄金

所以各国央行未来都会大趋势的慢慢增持黄金,这个是大势所趋的

黄金就是硬通货,就是钱,而且是可以保值,可以抗通胀的钱

美国没办法管好自己的美元,并且还时不时的想通过美元来收割全球

那么黄金就会更多的被大家喜爱,除了极个别国家还在长期增持美元之外

其他大部分国家都是在计划着慢慢去美元化,这个趋势是肯定的,就是执行起来比较缓慢而已,还有很多现实因素在里面

目前全球央行增持黄金储备呈现三个趋势

一,增加黄金储备的国家范围不断扩大

二,已开始增持黄金的国家仍在持续提升黄金在外汇储备中的比重

三,部分发达国家开始加入增持黄金储备队伍

相比英国、德国、法国、美国等传统发达国家的黄金持有量在外汇储备占比达到约60%,其他发达国家的黄金持有量占比相对较低,存在较高的增持黄金储备需求

现在越来越多发达国家央行担心美元体系逐步瓦解、美国国债规模过大与美债兑付持续性等问题,纷纷减持美债资产并买入黄金作为替代

机构调研数据来看,目前约60%的受访发达国家央行认为,未来5年黄金在其外汇储备的比重将上升

而去年仅38%的受访发达国家央行认可这个观点

主要还是现在金价稍微贵了一点,如果调整一波,各国央行肯定买的更疯狂

土耳其、中国、印度和哈萨克的中央银行是今年迄今为止最大的黄金净买家

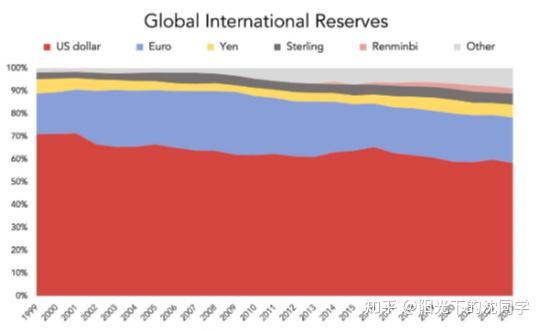

目前黄金的占全球储备资产高达18%,已经超过欧元,仅次于美元

自2009年以来,各国央行大举买入黄金,加上黄金价格走高,其在全球国际储备中的占比不断扩大

截至2023年底,黄金在全球储备资产中比重已攀升至18%,超出欧元16%的份额

从不包括黄金的外汇储备比例来看,从1999年欧元推出时开始,美元在全球储备中所占比重从2001年72%的高位缓慢下跌至2023年的58%

如果将黄金纳入考量

分析1899年至1935年间(包括法定货币和黄金)各类储备货币的分布情况,以及从1950年起的完整分布数据,可以发现黄金与法定货币之间的历史平衡关系

在国际货币体系中,主导地位原本不属于美元,而是黄金

即使在英镑被视为世界储备货币的时期,黄金在国际储备中的占比亦遥遥领先

如果只关注黄金和美元,可以看出两者走出相背离的走势

其实现代货币信用体系背后就是国家信用的背书

当经济受到冲击或者全球政治环境恶化时,国家信用可能面临影响

主权货币的信用可能下降,而黄金的支撑能够增加主权货币的信用

从而有利于主权货币的国际化发展

2008年金融危机后,发达国家央行扩表速度明显加快

2020年之后,扩表速度进一步加快

以美国为例,美国存款机构最新资产规模达7.49万亿美元

较2019年底增长了78%

较2008年底增长了229%

在这样疯狂的货币超发的背景下

一方面发达国家的货币超发需要增持黄金来增强本国主权货币的信用

另一方面发展中国家由于发达国家货币超发导致持有的的外债资产贬值

这些都是黄金价值的支撑力,也是为什么央行要买黄金的原因

黄金的价值就是不会贬值的钱

要这样去理解,才能看懂黄金

黄金既有商品属性,又有货币属性

金本位制度虽然不在,但黄金依旧是硬通货

黄金虽然是一种不生息的资产,但是不生息不代表它没有价值

因为黄金能够抵御通胀,自从上世纪70年代苏联解体之后

黄金的收益远远高于通胀,也远远高于国债,甚至高于企业债

黄金是具有天然的货币属性

黄金上涨的本质就是因为货币购买力持续下降

在过去的100年,货币的购买力在逐步下降

货币的超发稀释,购买力不断下降,黄金就会不断上涨

黄金从古至今都是这样的抗通胀商品,本质上就是不会贬值的货币

几千年来黄金的购买力,实际上是保持了基本不变的

黄金在2000年以前、500年以前,购买力保持不变

也可以这样理解:不是黄金越来越值钱了,而是货币越来越不值钱了

信用货币超发越是到了边际就越是下降的快

货币的超发对购买力的下降起到了推波助澜的作用

钱越来越不值钱,黄金在保值,在抗通胀,所以价格一直在长期上涨

就是这样的逻辑

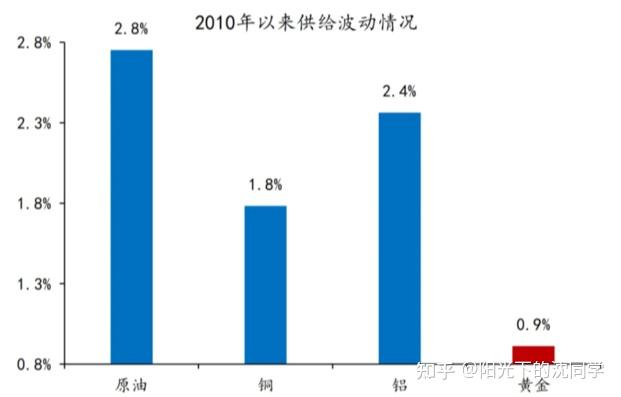

2010年以来,黄金增量供给的占比由12.2%进一步下滑至9.4%

其黄金需求来自四个方面:首饰需求、工业需求、投资和央行需求

截至2023年底,黄金相对刚性的工业需求、首饰需求占比为7%、49%

私人投资和央行储备需求占比高达45%

私人投资与央行购买的行为与金价存在着较为紧密的联动关系

现在无论是欧洲、美国还是日本,长期以来都积累了巨量的债务

债务问题主要要通过货币超发来解决

这实际上一方面推升了通胀,另一方面降低了其货币购买力

所以被动的,黄金价值就在不断提升

人类历史中,英镑、美元都经历过长时间的金本位

所以黄金更核心的是货币属性

黄金就是钱,信用货币是一时的

黄金是几千年以来充当货币的东西是硬通货

信用货币一直贬值,大家都不相信货币了

最终还是会不断增持黄金的

从全球经济增长来看,长期债务越来越多,货币超发是必然的

那么黄金除了一些金融机构、黄金ETF、部分央行以及市场里的金融机构,绝大多数是不流通的

又没办法大量合成黄金,当然黄金的价值就可以长期保值

在过去定义了多少钱换一盎司黄金,现在脱钩了,但并不代表黄金对货币的关联切断了

之前是“硬关联”,现在这种是叫“软关联”

货币超发成为全球发达央行当下的主要动作,这个动作没有减少,甚至还在增加

各国未来还会继续大幅扩张资产负债表

信用货币不值钱,当然黄金就被动增值了

大家把上面这些理解了就明白,黄金实际上就是钱

就是上面说的一样,是不会贬值的钱

目前全球黄金产能基本上已经见顶

全球金矿业将很难再持续增产

2021年全球黄金增产2.7%,2022年增产1.35%,而去年仅仅增产0.5%

从2008年前后开始,黄金采矿业经历了10年的快速增长,现在正在艰难维持产量的持续增长

同时,寻找黄金、许可黄金、为黄金融资等正变得越来越困难

由于许多有前景的地区已经被勘探过,世界各地的新金矿越来越难找到

大规模金矿开采是资本密集型的,需要大量的勘探和开发,平均需要10至20年才能投产

在勘探过程中,发现的金矿发展成矿山的可能性也很低,全球只有约10%的金矿发现含有足够的金属,足以进行开采

迄今为止,已开采的黄金约为18.7万吨,其中大部分来自中国、南非和澳大利亚

据美国地质调查局估计,可开采的黄金储量约为57000吨

黄金的稀缺性毋庸置疑

所以长期来看黄金价值没什么问题,短期涨多了也会跌

每次下跌的时候,低迷的时候可以持有黄金来抗通胀

全球货币贬值多少,每年通胀多少,债务情况恶化多少,货币超发多少

长期黄金就升值多少,黄金是被动升值的品种

就是不会贬值的钱,你在低位买了确实可以长期不卖

新公网安备 65010402001845号

新公网安备 65010402001845号