如何看待江苏4家农商行因国债被启动自律调查?严重吗?

最近几天债市的波动比较大,后台很多人都问我对债市的未来怎么看。那咱们帮助大家来捋一捋这个剧情。

4月份以来,央妈多次喊话市场,要警惕长期国债涨幅过大的风险,但多次劝说无果。

于是自本周一开始,央行的嫡系——大型国有银行,开始在债券市场上卖出10年期国债来控制长期债券的价格,但是发现没啥效果,因为都被各种农商行给买走了。

这就属于是妈妈让孩子把地上的玩具收拾一下,老大哥们立即执行,而小弟弟们非但不执行,反而把哥哥刚放进去的玩具又扔回到地上。

于是这些不听话的中小农商行在8月7日晚间就被教育了。

教育完满身反骨的小弟弟后,大哥们继续卖出,8月8日彭博社消息,据多位交易员反馈,周四上午有不止一家中国国有大行通过货币中介持续大额卖出7年期国债,因此周四的债市整体也已下跌为主。

剧情捋完了,那央行为啥非要压制超长期国债的价格呢?听我给你们说一下。

01 什么是超长期国债

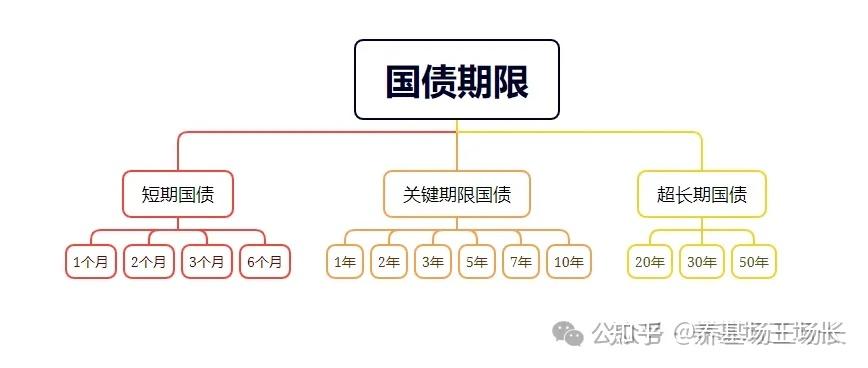

如果我们把国债按照期限进行分类的话,可以分为短期国债、关键期限国债、超长期国债。国债发行人,也就是财政部要按照合同约定的利率和时间,给持有人支付利息,并在最终到期时还本付息。

举个例子,假设某只30年期国债的收益率是2.4%,也就是说每一年持有人都会收到2.4%的利息,并在30年后收回本金。而对于一个认可2.4%年化收益的个人投资者来说,持有30年期的国债可能是一笔不错的投资。但对于机构投资者就不一定了,原因我们稍后会说。

02 为什么超长期国债涨了这么多

当一种商品供不应求时,价格自然会上涨,国债也是如此。近期国债价格不断飙升,主要就是买的人越来越多了,特别是上面说到的那些农商行。而国债抢手的原因主要有以下几点:

原因1:中国的经济正处在比较困难的复苏前期,应对这种复杂的宏观经济形势,央行持续降息是一个大概率事件。降息周期就意味着收益率会不断下行,现在2.3%的收益率你要是看不上,一年以后可就只能买到2.1%的了。

原因2:国债利率虽然不高,但至少能够保本保息,特别是在房地产市场、股市的衬托下,这种安全性更是宝贵。

原因3:农商行们最近几年靠着有吸引力的存款利率拉回来不少存款,本来是要贷款出去吃差价的,但现在经济不景气,要么是企业不敢贷,要么就是银行不敢贷,因此大量的资金消化不掉,只能去买入保本保息的债券。

原因4:有血腥味的地方自然就会有鲨鱼出没,债券价格的持续上涨自然也会吸引到一些机构投资者试图低买高卖赚快钱。

原因5:出于各种原因,相较于不断上涨的购买热情来说,国债发行的速度并没有跟上,因此进一步加剧了供不应求。

03 为什么央妈不让超长期国债涨太快

这里要明确一点,央行并不是不让国债涨,而是不想让国债涨太快。毕竟央行也知道自己未来一定要降息,降息周期债券价格就不太具备下跌的条件。但妈妈允许你开车上高速,却没允许你超速啊,毕竟超速是会出危险的。

危险1:期限错配风险。如果银行在低利率时代盲目积累了大量长期低息债券,未来一旦进入加息周期,这些债券的价格就会大幅下跌,而储户自然不愿意再把自己的钱存在一家不断亏钱的银行当中,因此开始大规模取款形成挤兑,最终导致银行破产。毕竟殷鉴不远,一年前的美国硅谷银行就是因为期限错配而破产的。

危险2:资金空转风险。央行不断放水降息,就是为了扶持实体经济,结果金融机构们却把钱拿过来买债券了,这属于典型的资金空转,对实体经济有害无益。

危险3:信心缺失风险。正常来说,一个国家的长期国债收益率应该跟该国的GDP增速保持在一个合理的区间范围内。但你30年期国债在不到一年之内,收益率从3%迅速下降到2.35%,打了8折,这相当于向世人表明我国的经济发展也要打8折了,这哪能行?

所以,无论从里子还是面子,央行都不会允许超长期国债的价格快速上涨。

04 债券市场的未来如何演绎

孩子不听话得管,但纵使是中国最有钱的机构,央行也无法改变降息周期中债券价格上涨这一投资原理。

因此我们对债市的未来持以下态度:

短期来看,央妈都这么喊话了,我觉得还是没必要火中取栗了,听妈妈的话,先别买长债啦。但短期债券无所谓,不在调控目标之内。对应到基金投资来说,就是暂时低配或者不配长久期债券基金,主要配置短久期债基。

中期来看,当长债在央妈的控制下出现一定程度的下跌或者滞涨,延缓了上涨的速度、挤掉了泡沫之后,我们就可以把长久期债券基金的配置比例提上来了。

毕竟从长期来看,在中国经济还未出现明显恢复迹象时,债券资产特别是最安全的国债,仍然具备着非常高的资产配置价值。

最后还是得说,央妈为啥降息,还不是要刺激经济,当经济好了以后,现在万人唾弃的股市自然也就好起来了,所以在配置债券基金的同时,千万别忘了配置股票基金。

新公网安备 65010402001845号

新公网安备 65010402001845号